子供がいてもセミリタイアしたい!

ジュニアNISAを活用すれば、養育費は足りるのでしょうか?

私は子供が3歳の時にセミリタイアしたので、教育費の貯め方を紹介します。

この記事では、ジュニアNISAを2021年から運用して教育費が足りるのかを検証しました。

読み終えた頃には、

子供がいても教育費を計画的に貯められ、セミリタイアに近づくことができます。

結論はオール公立なら、高校までの給食代や習い事を含めた養育費はジュニアNISAで足ります。

高校までの教育費はいくら必要?

2021年に子供が生まれ、80万円/年を2023年まで年利5%で運用した場合を想定します。

平均的なオール公立の学習費は約477万円です。

![]()

給食代や塾代も含めた値段よ

ちなみに、私立だと約1672万円必要です。(¥16,721,178)

出典:文部科学省|子供の学習費調査(平成30年度)

セミリタイアに向けてジュニアNISAで養育費を運用

冒頭で述べたように、2021年に生まれた子供に対して満額を満期まで運用する場合を考えます。

満額・・・80万円/年

満期・・・2023年までの3年分

年利・・・5%

保育料無償化により、3歳児クラスから認可保育園の保育料が無料になります。

幼稚園の養育費67万円はこれを考慮していないので、実際は出費が少ないはずです。

わかりやすくするために、小学校入学までは解約しないことにします。

教育費の増減を教えて~

![]()

産後すぐに投資を開始

生まれた年にジュニアNISAを活用した場合、

2021年 80万円

2022年 80万円

2023年 80万円

合計 240万円です

児童手当も資産運用で積立

例)神戸市 児童手当

児童手当を積立運用する場合、

0~2歳までは月1.5万円

2021年(0歳) 18万円

2022年(1歳) 18万円

2023年(2歳) 18万円

合計 54万円です

3~6歳までは月1万円

2024年(3歳) 12万円

2025年(4歳) 12万円

2026年(5歳) 12万円

合計 36万円です

小学校の養育費

【収入】

ジュニアNISA 240万円+児童手当 54万円=294万円

これが、初期投資額になります。

2024年(3歳)から2026年(5歳)まで、児童手当が毎月1万円もらえます。

これが、毎月の積立金額になります。

資産運用すると、小学校入学時に380万円貯められます。

![]()

【支出】

公立小学校の教育費は約193万円なので、

380-193万円=小学校入学時に6年間の教育費を確保すると187万円残ります(全額払えます)

中学校の養育費

中学校入学時の13歳は、どうなるのでしょうか?

同様に計算します。

【収入】

小学校6年分の支出は入学前に確保したので、残った187万円は6年間運用できますね。

すると、中学校入学時には336万円になります。

運用利回り・・・5%

初期投資額・・・187万円

毎月の積立金額・・1万円

投資期間・・・6年

結果・・336万円

【支出】

公立中学校3年間の教育費は約147万円なので、

336-147万円=189万円残ります(全額払えます)

高校の養育費

高校入学時の16歳も同様に計算します。

【収入】

中学校3年分の支出は入学前に確保したので、残った189万円を3年間運用できますね。

すると、高校入学時には220万円になります。

運用利回り・・・5%

初期投資額・・・220万円

毎月の積立金額・・0万円(手当なし)

投資期間・・・3年

結果・・220万円

【支出】

公立高校3年間の教育費は約137万円なので、

220-137万円=82万円残ります。(全額払えます)

小学・中学・高校の入学時に3~6年で使う予定額を現金で確保しても、82万円のお金が残せました。

余るなんて、余裕があるね!

私立に行かなければ大丈夫だ。

数年以内に使う予定のあるお金は、投資しちゃいけなかったよな

たまたま暴落があったら悲惨だからね。

現金を保有しておけば安心。

ジュニアNISAとは?

ジュニアNISAが2020年にルールが改善されました。

2023年末で制度は終わってしまいますので、お子様の年齢が若いほど、ジュニアNISA口座の開設を強くお勧めします。

改正されたジュニアNISA ルール変更後の概要

NISA制度は積極的に利用するべきです。

その理由の1つは非課税だから。課税口座との違いを比べてみましょう。

非課税口座:ジュニアNISA

課税口座:特定口座(一般口座)

NISAの節税効果は79万円

NISAの制度を使うと20%も得をします。

一般NISAも積立NISAもジュニアNISAも20%お得です♪

どれくらい違うのでしょうか?

ジュニアNISAを使う場合と使わないで特定口座で運用する場合を比べてみましょう。

手数料がかからないノーロードの商品運用を想定します。

野村證券の『マネーシミュレーター みらい電卓』

2021年からジュニアNISAを満額運用すると240万円です。

20年間運用すると約637万円になります。

NISAを使えば、約637万円が手元に残ります。

NISAを使わなければ、税金は利益に対して20%かかります。

637-240=約397万円 ←これが利益

397万円×税金20%=79.4万円 ←これが税金

637-79=約558万円が入金されます。

NISAを使わなければ、558万円しか手元に残りません。

※240万円を20年5%で運用し、売買手数料がかからない場合

『でもさ~、コロナショックみたいなことがあるとコツコツ積み上げた資産が台無しになるんじゃないの~~?』と心配な方には心強いデータが多数出ています。

長期投資なら元本割れなし⁈

資産運用は長期運用をすれば利益が出やすいです。

20年投資すると毎年2~8%ずつ増える

20年間、株や債券に投資すると2~3倍に増えます。

下の表は金融庁が発表したものです。

投資期間が 5年だと100万円が72万円に減る可能性があり、

投資期間が20年だと100万円が185万円以上に増える可能性があることを示しています。

![]()

コロナショックでも、資産はマイナスにならない

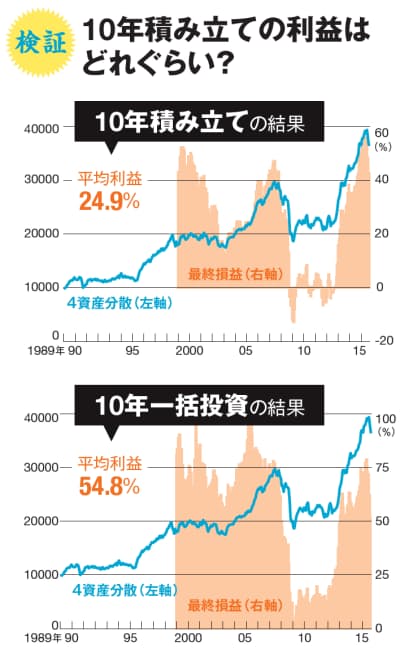

では、10年ではどうなるのでしょうか?

10年投資すると勝率90%

引用/ 日経マネー2016年1月号

10年積立をすれば89.1%損をしません。

長期運用する方がいいなら、一括と分割どちらがいいのでしょうか?

一括投資と分割(積立)投資 どっちがいい?

日本株:TOPIX(配当込み)、外国株:MSCIコクサイ(ドルベース、グロス)を円換算、日本債券:日興BPI総合、外国債券:シティグループ世界国債インデックス(除く日本)。月次リバランス。10年間積み立て、翌月の値で評価

平均利益は

積立・・・24.9%

一括・・・54.8%

よし、一括で買うぞ

80万円もないわよっ!

毎月6.6万円以内で積立できれば立派!

どの金融機関で口座開設すればいいのでしょうか。

おすすめの金融機関と銘柄

金融機関によっては売っていない商品もあります。

三菱UFJ銀行でeMaxis Slimを買う

UFJ銀行の預金口座を持っている方は多いのではないでしょうか?

eMaxis Slimは手数料が安くていい商品です。

メガバンクの中で取り扱っているのは三菱UFJ銀行だけ。

【メリット】

・普通預金口座を持っている人が多いので、ジュニアNISAを開設する抵抗が少ない。

・画面が見やすい。

・店舗数が多いので安心できる。

・サービスセンターが充実しておりフリーダイヤルでわからないことが聞き放題♪

【デメリット】

・ポイント活用(Tポイント、楽天ポイント、dポイントなど)がない

・eMaxis Slim以外にお勧めできる商品がない

三菱UFJ銀行のホームページはこちら→https://www.bk.mufg.jp/kojin/index.html

家族の共通口座はUFJ。

生活費・児童手当・ジュニアNISAはコレを利用中♪

三菱UFJ銀行やで。

USJ(ユニバーサルスタジオジャパン)やないで~

・・・。

ランキング上位の証券会社から選択

![]()

楽天証券

【メリット】

・見やすく使いやすい。取り扱い銘柄も豊富

・楽天経済圏ならポイントが貯まりやすい

【デメリット】

・ジュニアNISAはクレジットカード払い不可(=1%ポイント還元がない)

SBI証券

一生使える証券口座。

【メリット】

・取り扱い銘柄・契約者数・手数料 最安値

・Tポイントで投資可能

【デメリット】

・ちょっと画面が複雑

松井証券

問い合わせ窓口が充実しているので、イチオシ。

【メリット】

・問合せ窓口が充実

格付けで 最高評価の「三つ星」をネット証券で唯一10年連続で獲得しています(HDI-Japanヘルプデスク協会主催)

わからないことを、すぐに聞けると助かる

【デメリット】

・画面が見にくい

なんせ ”大正” 7年創業ですから。100年続くにはワケがあるはず。

気になる人はこちらから→松井証券の魅力、まずはお試しください。

注意!ジュニアNISA口座は変えられない

注意すべきは一度作ったジュニアNISA口座は変更できません。

一般NISAや積立NISAは他の金融機関に変更できます。

例えば、SBI証券から楽天証券に変更することは1年に1度可能です。

しかし、ジュニアNISAでは できません。

上記のオススメ金融機関の中から選ぶと後悔しにくいです。

手数料無料の商品(ノーロード)を選んでね!

ジュニアNISAを使ってセミリタイアするのポイント

・2023年までに運用を始める

・できるだけ80万円の上限金額を投資する

・10年以上解約しない

・オール国公立なら高校までの学費はジュニアNISAと児童手当で払える

・金融機関はUFJ・楽天・SBI・松井証券のいずれか

・銘柄はノーロードの米国株か全世界株

コメント